13 décembre 2024

Synthèse de l'état du marché des SCPI au 3ème trimestre 2024

Cette fin d’année 2024 reste marquée par une instabilité politique importante. Le marché des fonds immobiliers ouverts en subit les conséquences. La collecte ralentit nettement tandis que les délais de cession des parts s’allongent. Le marché de la pierre papier n’avait plus connu une telle situation depuis la crise de 2008. Le marché des SCPI au 3ème trimestre 2024 n’échappe pas à cette tendance générale. Aucune reprise significative de la collecte n’a été observée sur cette période. Certains fonds rencontrent même des difficultés croissantes de liquidité. Pire, certains fonds continuent de s'enfoncer dans une crise de liquidité profonde. Et pourtant, de ce contexte général plutôt sombre, émergent certains nouveaux acteurs qui dynamisent un marché en berne. Ainsi, ce sont près de 12 nouveaux fonds qui ont été lancé en 2024 (et l'année n'est pas encore terminée). Tous ces nouveaux acteurs ont deux grandes thématiques en tête: la diversification et l'opportunisme.

La diversification à tous les étages

Autrefois cœur de l'investissement, le segment du Bureaux est passé de "mode". Aucune des SCPI qui se lancent cette année ne s'identifie sur ce secteur exclusivement malgré qu'il reste néanmoins l'un des principaux secteurs d'investissement. Pourquoi? Parce que tout le monde a en tête que le télétravail a eu la peau du bien immobilier de Bureaux. La diversification se fait donc par catégorie d'investissements. Tous les nouveaux acteurs s'identifient dans ce segment du diversifié comme nous le verrons en chiffres. Rappelons qu'il y a quelques années, deux écoles s'affrontaient: une diversification par le gérant ou une diversification par le choix des investisseurs finaux. L'alternative était donc soit vous le faites faire par un gérant de SCPI qui diversifie pour vous, soit vous réalisez votre propre choix d'investisseur ou vous faites faire ces choix par votre conseiller en gestion de patrimoine en ayant recours à des SCPI thématiques.

La crise a ébranlé les fonds trop concentrés et pouvant être fragilisés sur un secteur d'activité spécifique (le Bureaux en l’occurrence). Mais d'autres thématiques sont aussi impactées. L'emblématique Pierval Santé autrefois leader de la collecte sur le segment de la santé se voit rétrograder dans les classements des plus fortes collectes. Trop thématique, ou trop grosse... Le marché demande aux gérants de SCPI de proposer de la diversification eux-mêmes car cela permet de laisser les arbitrages de patrimoine aux gérants et non pas aux CGP ou aux investisseurs. Reste à choisir les "bons gérants". Tout un programme...

L'opportunisme à tous les étages

C'est la seconde caractéristique des investissements et des mots employés par les gérants en cette fin 2024. Dans chaque crise, les gérants doivent faire preuve d'opportunisme pour aller sur les secteurs épargnés ou au contraire investir sur les secteurs touchés pour entrer sur ce marché à des montants d'investissement réduits. Tout un art et tous ne peuvent y parvenir. Vraisemblablement, cette démarche opportuniste semble favoriser les petites structures plus légères permettant de faire des arbitrages rapides. Une souplesse d'approche que les grandes capitalisations ne peuvent ou ne savent pas proposer. Alors small and young is beautiful? Nous verrons les prochains trimestres...

Pour autant, regardons dans le détail quelques éléments marquants du marché au 30 septembre 2024.

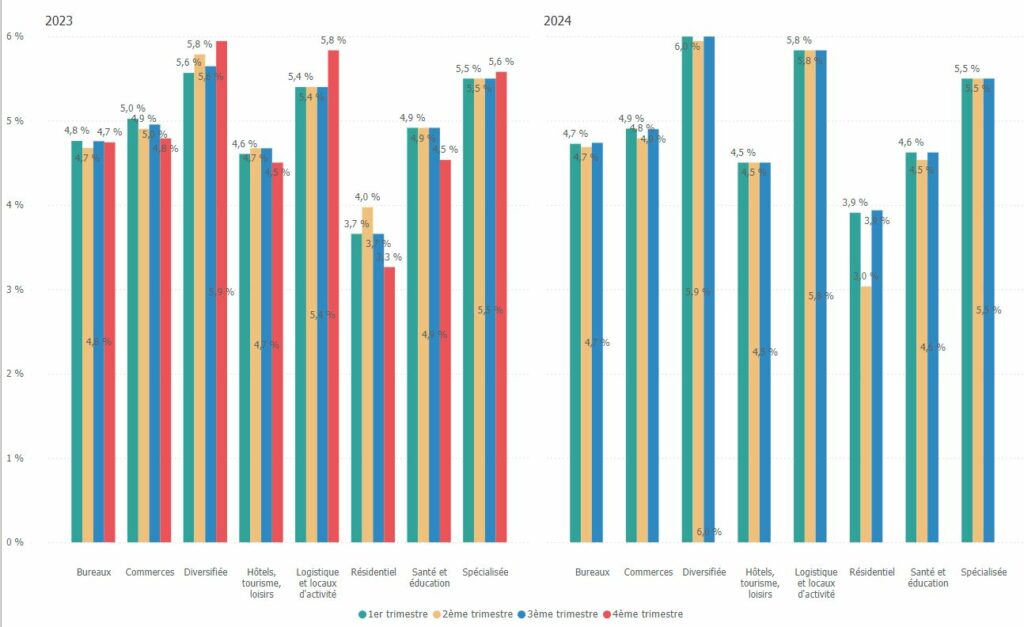

Voici l'évolution des principaux segments d'activité des SCPI du marché en termes de Taux de Distribution:

Taux de Distribution (TD) :

Avec un taux de distribution au troisième trimestre 2024 quasi-identique à celui d'il y a un an, les SCPI de rendement continue à délivrer la raison principale de leur existence : du rendement. A noter néanmoins des écarts qui se font jour entre les segments. Le segment des bureaux qui restent le segment historique des SCPI maintien des performances autour des 4,7%. Au contraire, le segment des SCPI diversifiées qui attirent la plupart des nouvelles SCPI tutoie les 6%.

Évidemment, comme toujours chez Deeptinvest, nous continuons de penser que cet indicateur est un mauvais indicateur à suivre pour évaluer la bonne santé d'un fonds SCPI. En effet, il est plus facile pour une jeune SCPI de proposer des rendements à 7, 8 voir 9% que pour une SCPI de 10 ans de maintenir un taux de distribution à 5%... Néanmoins, beaucoup d'investisseurs restent obnubilés par ce ratio. Et le marché tente désespérément de les attirer avec des taux mirobolants. Réalistes sur la durée? Peu vraisemblablement...

Taux d'Occupation Financière :

Même constat que le trimestre précédent concernant le TOF global des SCPI de rendement. En effet, sa très légère baisse de 0,22% semble démontrer la capacité des gérants à optimiser la gestion des lots. Une nouvelle fois, les SCPI ont du patrimoine et elles savent le rentabiliser. Le changement de calcul du taux d’occupation financière intervenu courant 2021 permettant d’inclure les franchises de loyer dans le calcul du taux d’occupation financier doit aussi avoir son rôle à jouer dans cette stabilité.

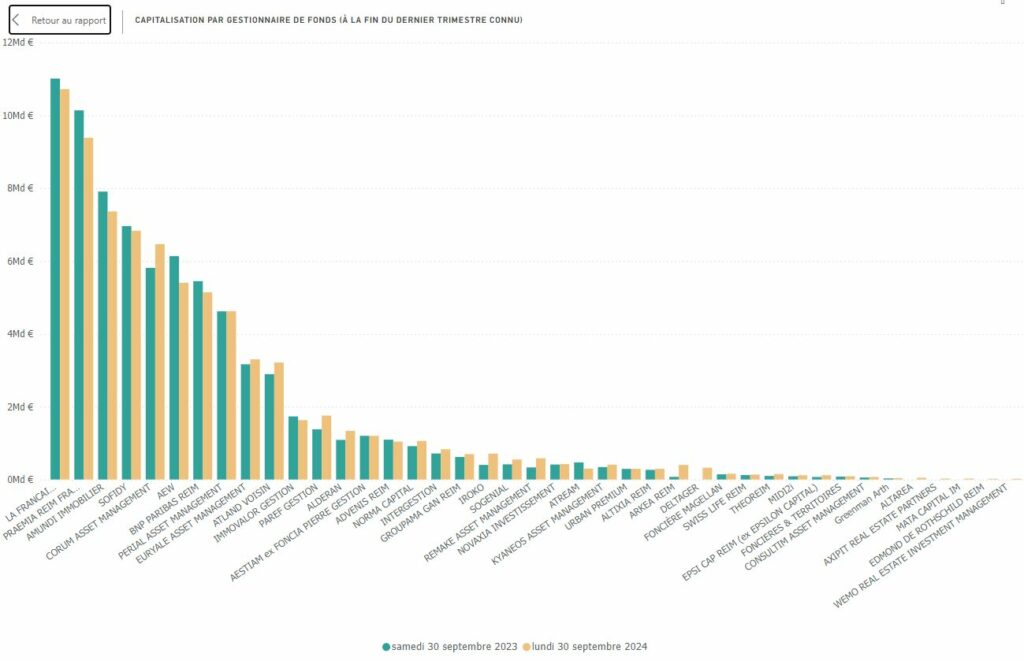

Analyse des acteurs du marché :

Le top 10 des gérants reste une nouvelle fois inchangé sur ce dernier trimestre. Toutefois, tous les gros gérants voient leur capitalisation fondre si l'on compare le 3T 2023 au 3T 2024. Tous à l'exception de CORUM qui parvient toujours à collecter et donc à grignoter des places sur ses principaux concurrents. Parmi les gérants plus récentes, Arkéa démontre un dynamisme dans sa collecte plutôt exceptionnelle ainsi qu'IROKO ou encore REMAKE. Les SCPI à grosses capitalisations sont encore et toujours à la peine sur ce dernier trimestre. Certaines ont réussi la prouesse dans le marché actuel de ne pas baisser leur valeur de parts (comme par exemple Epargne Foncière). La question étant pour combien de temps encore...

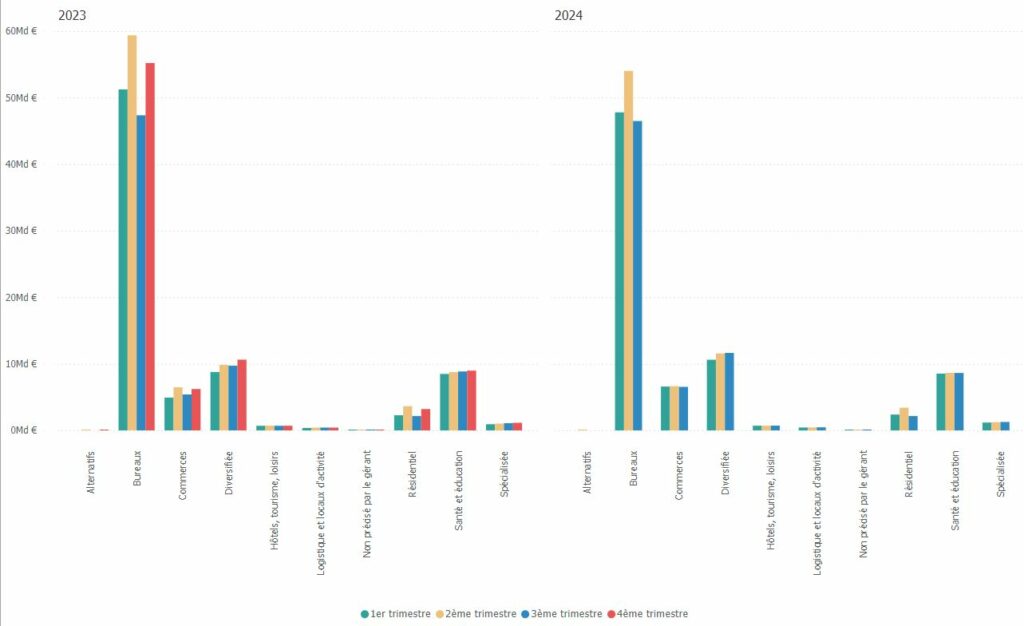

Mais voit-on des différences apparaitre sur le marché selon le secteur d'activité retenu par les fonds dans les catégories proposées par l'ASPIM et choisies par les gérants?

Les secteurs d'activité ASPIM retenus pour les fonds :

Ce trimestre encore, le secteur des Bureaux est particulièrement en souffrance. Même s'il conserve une belle longueur d'avance, force est de constater que les SCPI diversifiées gagnent toujours en capitalisation. Les écarts entre les deux segments sont notables (près de 46 milliards parmi les SCPI Bureaux ayant publiées au 3t2024 pour 11,6 milliards pour les secondes). Néanmoins, les dynamiques sont contraires. Ainsi, en une année c'est plus de 1,6 milliards de perdu pour le segment des bureaux et 2 milliards de gagné pour le segment diversifié... A ce rythme là, les deux segments ne vont pas tarder à se croiser.

Et la liquidité?

Au 30 septembre 2024, les délais de cession sur le marché des SCPI continuent de se dégrader fortement. Ils ont presque doublé par rapport à ceux observés fin 2023, selon plusieurs indicateurs. La liste des SCPI sans transactions sur le marché secondaire ne cesse de s’allonger depuis mars. Cette situation reflète un blocage croissant du marché, avec des acheteurs beaucoup plus rares. Les SCPI de Bureaux, déjà fragilisées, enregistrent des délais de cession encore plus longs sur cette période.

Le baromètre trimestriel de Deeptinvest montre un désintérêt croissant des investisseurs pour toutes les catégories de SCPI. De nombreux fonds en difficulté affichent des délais de cession incalculables, en raison d’une absence totale de transactions. Parmi les 43 SCPI créées avant 2010, seules deux conservent un marché secondaire fluide. Il s’agit de SOFIPIERRE et de PIERRE EXPANSION SANTÉ, où toutes les parts proposées trouvent preneur. Toutes les autres présentent des délais supérieurs à trois mois, parfois exprimés en centaines de mois.

Cette absence de liquidité empêche les investisseurs de sortir facilement des fonds. Cette situation rappelle les crises des années 1990 ou celle de 2008. Dans ce contexte, les épargnants se montrent plus prudents et réduisent leur exposition. L’avenir du marché des SCPI reste incertain face à cette défiance croissante. Les sociétés de gestion devront regagner la confiance des porteurs pour espérer relancer la dynamique de collecte.

Retrouvez nos analyses plus détaillées portant sur :

Source: Deeptinvest Baromètre des SCPI au 30 septembre 2024.