02 août 2023

Les outils de gestion de la liquidité (LMT)

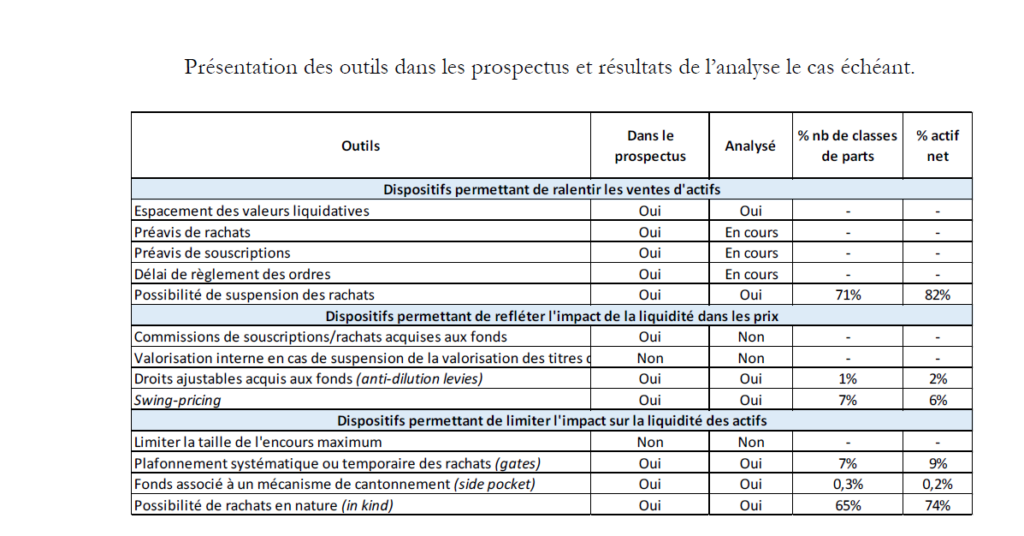

La banque de france et l'AMF ont mis en place en 2017 un recensement des outils de gestion de la liquidité (LMT) pour les fonds français.

Ces outils permettent de gérer au mieux les risques de liquidité des fonds. En limitant ou atténuant les risques de fires sales (ventes à des prix bas).

L'outil fonctionne par lecture automatisé des prospectus, en recherchant des mots clés et synonymes pour chaque outils. Plus de 10 000 documents ont été récupérer à 2021.

À chaque date d'analyse désirée, les gestionnaires réalisent une extraction de l'ensemble des prospectus des fonds français. Ils doivent envoyer ces documents à l'AMF dès qu'ils les mettent à jour, mais ils peuvent parfois comporter des imperfections. Par exemple, certains outils peuvent être en action sans qu'ils soient spécifiquement mentionnés dans le prospectus. Ou certains mots peuvent induire le programme de lecture automatique en erreur. Malgré ces défis. Cette méthode fournit des résultats prometteurs en permettant une première estimation quantitative des outils mentionnés dans les prospectus.

Une liste de mots-clés et de synonymes décrivant chaque outil de gestion de la liquidité. A été établie en se basant sur les textes législatifs. Ensuite, le programme informatique effectue une recherche dans cette large base documentaire, en quête des occurrences de mots indiquant la mise en place ou la disponibilité d'un outil de gestion de la liquidité. Ces informations sont ensuite associées aux parts de fonds correspondantes. Le processus complet prend une nuit pour parcourir l'ensemble de la base de prospectus.

Les prospectus et le traitement informatique

Pour chaque prospectus, le code informatique effectuera deux tâches principales :

- Reconnaitre les codes d’identifications des parts de fonds concernées par le prospectus en question

- Identifier les mentions d’outil de gestion de la liquidité, et les associer aux parts de fonds correspondantes.

Il reproduira ces étapes pour l'ensemble des prospectus de fonds vivants à une date fixée, dans le but d'établir une base de données précise des LMTs disponibles au niveau de chaque part de fonds.

Le détail des outils pour ralentir la vente d'actifs:

On retrouves différents outils permettant chacun de mettre en avant un risque potentiel à travers les prospectus.

Espacements des valeurs liquidatives : permet de refléter la liquidité des actifs sous-jacents et d’accorder la liquidité offerte aux investisseurs avec celle des titres en portefeuille.

Préavis de rachat/souscription : correspond à un délai imposé entre la demande de rachat et son paiement effectif. Cela donne au gestionnaire le temps d’obtenir des liquidités nécessaires.

Délai de règlement des ordres : délai entre la centralisation d’un ordre et son règlement. Cela lui donne plus de visibilité sur les mouvements de réallocation de portefeuille à réaliser.

Suspension totale des souscriptions/rachats : la SGP peut décider de la suspension totale (à titre provisoire) des souscriptions et rachats de parts.

Les items liés à l'impact de la liquidité dans le prix des parts

Commissions de souscription et de rachat acquises au fonds : C'est le flux de passif qui forcent le gérant d’un fonds à ajuster la taille de son actif. Selon la direction de ces flux, il doit procéder à l’achat, ou à la vente d’instruments financiers.

Valorisation interne en cas d’impossibilité d’une valorisation de certains titres au prix de marché : Pour les OPCVM, en cas de crise de liquidité sur un marché ou de suspension d’un ou plusieurs titres, la SGP, sous réserve d’agir dans l’intérêt des porteurs, peut choisir de ne pas suspendre le fonds mais de procéder à une valorisation indépendante des titres concernés.

Droits ajustables acquis aux fonds ou anti-dilution levy (ADL) : Les anti-dilution levies ou droits d’entrée et sortie ajustables acquis aux OPC. Les commissions de souscription/rachats compensatrices permettent de facturer au porteur sortant les frais de vente supportés lors du réaménagement du portefeuille, sans ajuster la Valeur Liquidative de l’OPC.

Le mécanisme de Swing-pricing : affecte les coûts totaux de réaménagement du portefeuille induits par les flux nets de souscription et de rachat à la valeur liquidative du fonds qui servira de référence au règlement de ces flux.

Les items liés à l'impact de la liquidité des actifs

Taille d’encours maximale : Les fonds peuvent cesser d’émettre des parts ou actions afin de limiter leur taux d’emprise sur certains actifs. Cet outil est notamment utilisé par les ETF.

Plafonnement des rachats ou gates systématiques : Certains fonds ayant des investissements peu liquides proposent le plafonnement systématique des rachats. Ce mécanisme permet de limiter les montants des rachats en pourcentage de l’actif net du fonds.

gates temporaires : Le mécanisme de plafonnement des rachats permet d’étaler de manière provisoire les demandes de rachats dans le temps. Les gates permettent, dans des conditions dégradées de liquidité. De limiter l’impact de marché des ventes forcées (fire-sales), et ainsi d’éviter l’amplification de la crise pour préserver l’intérêt des porteurs.

Side-pockets : En cas de détérioration d’un segment spécifique de marché, les sociétés de gestion des OPCVM et des FIVG peuvent décider du cantonnement des actifs en cause. Ce dispositif concerne des actifs qui deviennent subitement illiquides, ou très difficiles à évaluer.

Rachats en nature (in kind) : Le RG AMF prévoit que les rachats sont effectués en numéraire ou en nature. Dans ce dernier cas, l’investisseur se voit rembourser directement en titres. Les rachats ne nécessitent donc pas que le fonds liquide ses actifs sur le marché. Ce qui réduit le risque de fire-sales et de dévissement du prix.

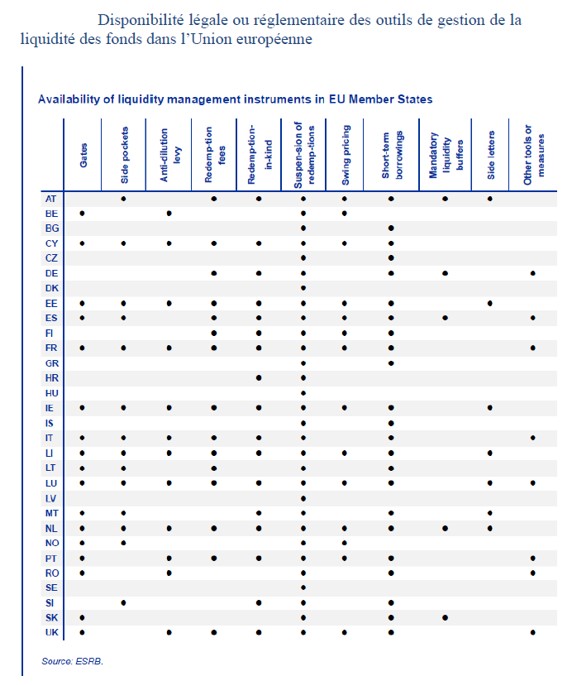

La disponibilité des outils

Chaque outil n'est pas disponible dans chaque prospectus cela varie en fonction des pays dans un cadre légal. Comme nous pouvons voir à travers ce tableau montrant la disponibilité de chaque outil dans chaque pays.

Structure du prospectus d’après les instructions de l’AMF :

Le prospectus décrit précisément les règles d’investissement et de fonctionnement du FIA ainsi que l’ensemble des modalités de rémunération de la société de gestion et du dépositaire. Il présente de façon exhaustive les stratégies d’investissement envisagées, ainsi que les instruments spécifiques utilisés, notamment dans le cas où ces instruments nécessitent un suivi particulier ou présentent des risques ou caractéristiques spécifiques. Il se structure autour des rubriques suivantes :

a) Les caractéristiques générales ;

b) Les modalités de fonctionnement et de gestion dont les rémunérations de la société de gestion et du dépositaire ;

c) Les informations d’ordre commercial ;

d) Les règles d’investissement ;

e) Les règles d’évaluation et les modalités de valorisation des actifs.

Au prospectus, sont annexés :

- le règlement ou les statuts du FIA ;

- le cas échéant, les informations règlement SFDR

Implications pour les fonds immobiliers

Toutefois, dans le cadre des mesures visant à inciter les sociétés de gestion à doter les OPC qu’elles gèrent de tels outils. Ces nouvelles exigences s’appliquent dès à présent pour les nouveaux OPC, et doivent être respectées au plus tard le 31 décembre 2023 pour les OPC existants. Lorsque ces OPC, nouveaux ou existants, ne disposent pas de ces mécanismes dans leurs documents réglementaires.

Du fait de leurs particularités, ces exigences ne concernent pas les FIA fermés aux rachats, les FIA dédiés et les fonds monétaires (MMF). Elles s’appliquent en revanche aussi bien aux fonds ouverts à une clientèle non professionnelle. Qu’à ceux réservés à une clientèle professionnelle.

Source : AMF, 01.08.2023.